Now Reading: Com Selic em 15% e juros de 4,5% nos EUA, especialistas defendem manter parte da carteira no exterior

-

01

Com Selic em 15% e juros de 4,5% nos EUA, especialistas defendem manter parte da carteira no exterior

Com Selic em 15% e juros de 4,5% nos EUA, especialistas defendem manter parte da carteira no exterior

Mantida em 15% ao ano, a taxa básica de juros brasileira mantém a renda fixa local em evidência, enquanto, nos Estados Unidos, o custo do dinheiro segue entre 4,25% e 4,50% ao ano. Ainda assim, gestores e analistas recomendam que investidores brasileiros não abandonem as aplicações internacionais.

Por que olhar para fora?

Segundo Rodrigo Sgavioli, head de Alocação da XP, a economia brasileira é mais suscetível a choques políticos, crises fiscais e volatilidade, fatores que podem pressionar o desempenho dos ativos domésticos. Além disso, o mercado de capitais local representa de 1% a 2% do volume mundial e se concentra em bancos e commodities, deixando de fora setores em rápida expansão, como inteligência artificial.

Outra justificativa é a proteção cambial. O histórico de desvalorização do real frente ao dólar — média de 8,8% ao ano — ajuda a preservar o poder de compra do patrimônio, lembra Sgavioli. “Uma carteira global torna a relação risco-retorno mais eficiente no longo prazo”, afirma.

Alocação recomendada

Caio Athié Teruel, economista e sócio da Cimo Family Office, considera estratégico incluir ativos internacionais, sejam eles atrelados ao real ou ao dólar. Para quem está começando, a XP sugere a divisão clássica de 60% em renda fixa e 40% em ações fora do País.

Um levantamento da Fundação Getulio Vargas (FGV) indica que investir de 16% a 18% do patrimônio no exterior neutraliza o impacto cambial sobre o consumo. Atualmente, apenas 2,5% dos recursos dos brasileiros estão fora do País, proporção semelhante à de China e Índia, destaca Tomás Roque, analista sênior da Avenue.

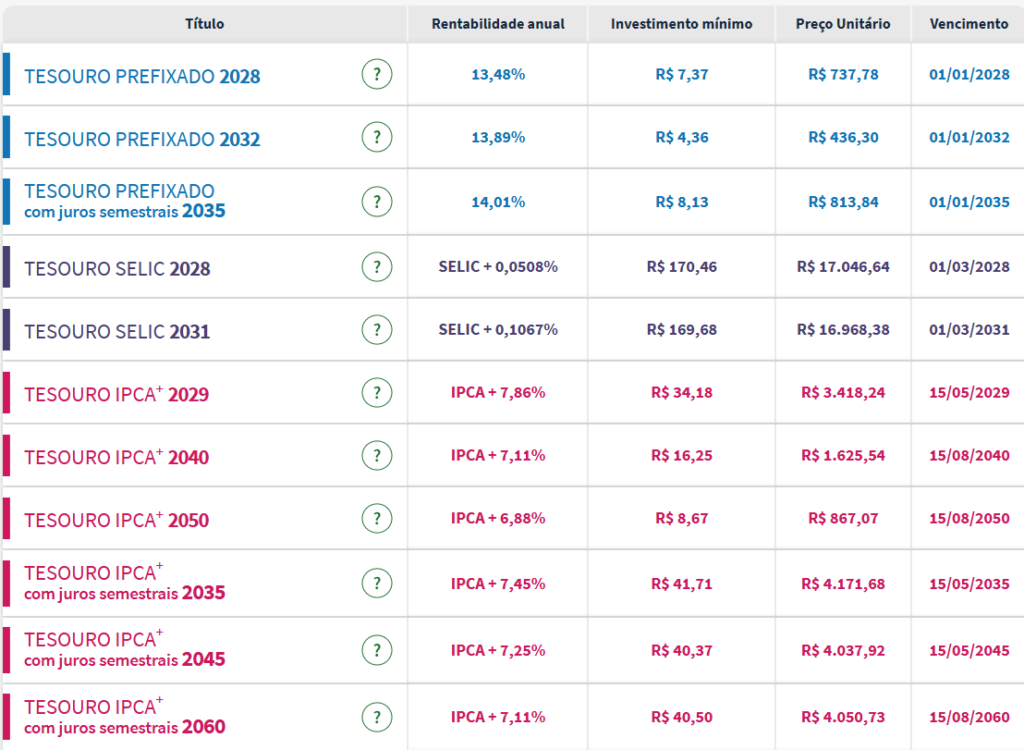

Oportunidades em renda fixa

Nos Estados Unidos, os Treasuries de curto prazo pagam perto de 4,34% ao ano — patamar historicamente alto. Considerando a média de valorização do dólar, o retorno total pode alcançar 13% ao ano, nível competitivo diante de aplicações ligadas ao CDI no Brasil.

Mesmo assim, Sgavioli recomenda cautela com títulos de duração longa, devido ao aumento do endividamento de economias desenvolvidas. Ele sugere maturidades de três a quatro anos, abaixo dos cerca de seis anos do índice Global Aggregate.

Alternativas em renda variável e hedge funds

Para ações, a XP mantém postura neutra entre regiões: 60% em Estados Unidos, 15% em Europa e 10% em emergentes. Nos EUA, a preferência recai sobre empresas ligadas direta ou indiretamente à inteligência artificial, incluindo o setor de utilities.

Imagem: infomoney.com.br

Teruel também destaca os hedge funds como ferramenta de diversificação. Esses veículos tendem a apresentar rentabilidade positiva e pouca correlação com o restante do portfólio, podendo ser dolarizados ou não. “Com a Selic em 15%, trazer parte desses retornos para reais pode agregar ganho extra”, observa.

Riscos a acompanhar

Entre os principais riscos, Roque lista liquidez — prazos de resgate que podem variar de D+1 a períodos maiores — e crédito, caso o emissor deixe de honrar pagamentos. Volatilidade, mais presente em papéis prefixados e ações, também merece atenção.

Na esfera macro, o crescimento da dívida pública em países como Estados Unidos, Japão, Reino Unido e, mais recentemente, Alemanha, eleva o prêmio exigido pelos investidores em títulos de longo prazo, acrescenta Sgavioli.

Mesmo com a atratividade da renda fixa doméstica, especialistas concluem que a exposição internacional continua importante para reduzir riscos, acessar setores modernos e proteger o patrimônio contra movimentos cambiais.

Com informações de InfoMoney